周四内参强推买入13只涨停股(8)

永辉超市(601933):预告1Q13净利润增约100%

公司此次业绩预告基本符合我们之前的预期,即 1 月21日对公司跟踪报告《预计 1Q13 净利润高增长,源于费用管控及开店节奏》中得出的“我们认为公司2013一季度基于较好的费用管控以及开店同比口径的不同,或将致当期业绩实现高增长。”的结论。

我们在报告中对公司 1Q13 收入增速情况和净利润增速情况做了测算和敏感性分析。所得结论为,预计 1Q13公司在毛利率同比基本保持不变,销售管理费用率同比下降0.24 个百分点,及其他因素(营业外净收支、有效所得税率等)较12年同期不变情况下,1Q13 公司净利润增长 54% 左右;而若毛利率提升 0.1 个百分点,销售管理费用率下降 0.4 个百分点,则净利润增长将近 70% 。

我们在之前报告中的不确定性因素中同时提到“对公司 1Q13 预测是基于营业外净收支、有效所得税率等同比不变的情况下所做的判断,这些因素的变化将对预测结果带来不确定性”。而实际上,公司于 1 月4 日和1 月24日分别公告收到政府补贴和奖励1668.52 元和3473.81 元,合计5142.33 元,已较去年同期营业外收入增加3155元,对净利润增速贡献20个百分点左右。这是公司此次预告的增速高于我们之前预测的主要原因。

暂维持盈利预测。考虑到12年较低的业绩基数及新进区域新开门店经过一年左右培育期有望逐步释放收入利润,暂维持13年40%左右的净利润增 速,即EPS0.91 元(不考虑定增摊薄影响。我们将在 3 月30日其年报披露后对其盈利预测做更详尽的更新);预计2 014 年公司净利润也有望实现30%以上的较好增长。公司目前27.23 元股价对应13年动态PE为30 倍,较大幅度高于行业平均水平,但考虑到其未来两年较高的业绩增速(尤其是收入持续增速有望明显超越行业),维持公司33.89 元(对应2013年约0.75 倍PS)的12个月目标价和“增持”评级。

维持对公司的判断。长期看,我们认为公司是目前 A 股市场上最优秀的连锁超市企业,具备优异的经营管理和供应链整合能力,结合其以生鲜为主的差异化经营形成短期内较难模仿的核心竞争力。短期看,由于公司以 大店形式新进皖南、东北和江苏等区域,尚需一定培育期,虽目前利润表现有所好转,但仍需时日形成区域规模优势;而基于公司在重庆(07年盈利)、北京 (11上半年盈利)、贵州(10年盈利)、安徽(2012 上半年盈利)等地的异地扩张成功经验使得我们对其在其他区域扩张的长期成功性具有较强的信心。

风险和不确定性:跨区域扩张的风险,包括扩张区域的选择及扩张速度等;规模快速发展可能带来的管理风险;激励机制改善的不确定性;定增预案尚需证监会核准等。

(海通证券)

上一篇:2.28早间私募内部利好传闻独家爆料

下一篇:02.28红岭私募传闻独家及点评

·2.28收盘中阳说明什么2013.02.28

·继续关注个股机会为主2013.02.28

·银行股揭开了一个重要谜底2013.02.28

·今天的长阳意味着什么2013.02.28

·宽幅震荡概率较高原创2013.02.28

·热点跑偏——题材炒作接力延续反弹行情2013.02.28

2012最令人吃惊照片

2012最令人吃惊照片 顶级享受袭来 蕾丝女与宝马的激情

顶级享受袭来 蕾丝女与宝马的激情 2006年东京改装车展车模女郎官方

2006年东京改装车展车模女郎官方 世界十大垃圾食品出炉 你占了几样

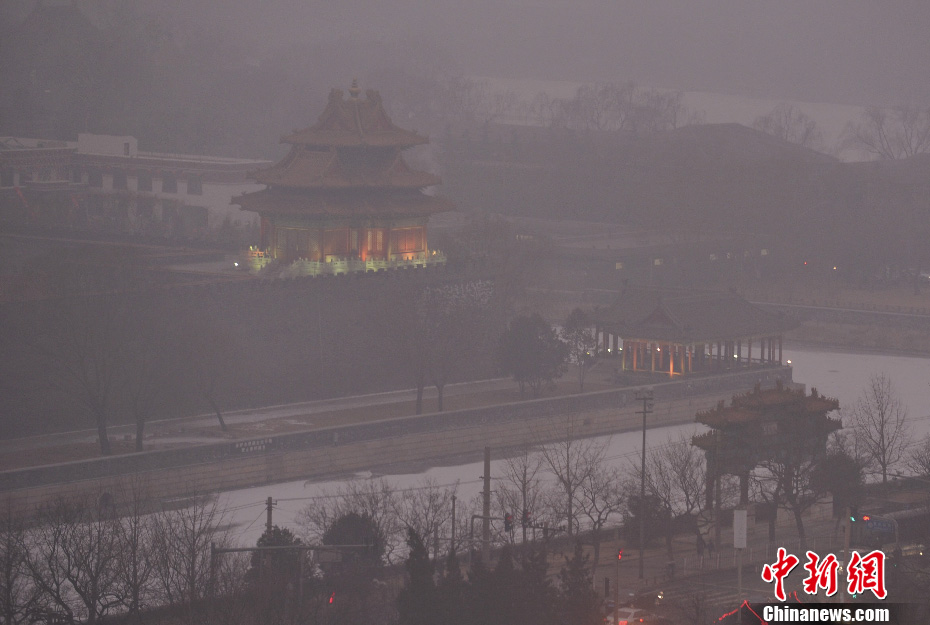

世界十大垃圾食品出炉 你占了几样 北京雾霾天气堪忧

北京雾霾天气堪忧 吉林延吉冰雪节以

吉林延吉冰雪节以 冷空气“挥师南下

冷空气“挥师南下 日媒称多架中国军

日媒称多架中国军