业绩符合预期,9股最具短线赚钱潜力(3)

星网锐捷:业绩略低于预期,不改长期趋势

公司发布业绩预告,预计2012 年营收27.86 亿元,同比增长5.37%;归属于上市公司股东净利润2.23 亿元,同比增长25.2%,基本每股收益0.64 元。

点评:

1、收入增长低于预期,四季度同比增长仅1.9%。我们判断一是由于四季度十八大换届期间多数领域网络设备招标停滞延后,而四季度通常是公司收入旺季(通常占全年收入35-40%),行业的后周期性直接造成了12 年收入增速大幅放缓;二是传统通信产品无线通停产,以及运营商对家庭网关等招标大幅下滑所致;

2、驱动12 年业绩增长的动力主要是来自于云终端及电子支付产品EPOS 等的快速增长,以及软件收入增加带来的增值税退税大幅增加;

虽然公司12 年业绩平淡,但我们应该看到公司通过积极优化产品结构提升内功的正面效果,公司由从前的“设备销售为主”逐渐向“设备+软件+服务”一体化的综合网络设备供应商迈进,前三季综合毛利率同比提升4.8%,预计未来仍有望提升。

我们认为未来有三方面可以期待:1)进入13 年后,12 年订单延后的问题将会得到明显改善,政府、教育等各行业预算有望得到恢复,公司网络设备的收入增速将快速恢复。2)云计算概念已开始深入人心,有望如燎原之势在各行业普及,公司作为亚洲最大的云终端制造商,将极大受益行业爆发;3)公司已经在海外耕耘多年, 海外市场也将逐渐进入收获期。

预计12-14 年EPS 分别为0.64 元、0.83 元和1.06 元,对应PE 分别为25x、19x 和15x;我们业绩略低于市场预期可能使股价短期内有调整压力,建议投资者逢低买入,维持买入评级。

风险提示: 竞争加剧致毛利率下滑,新品销售不大预期

上一篇:妖股再现 周四积极布局6股

下一篇:涨停板揭秘!主力抢筹15牛股 周四暴涨

·2.28收盘中阳说明什么2013.02.28

·继续关注个股机会为主2013.02.28

·银行股揭开了一个重要谜底2013.02.28

·今天的长阳意味着什么2013.02.28

·宽幅震荡概率较高原创2013.02.28

·热点跑偏——题材炒作接力延续反弹行情2013.02.28

2012最令人吃惊照片

2012最令人吃惊照片 顶级享受袭来 蕾丝女与宝马的激情

顶级享受袭来 蕾丝女与宝马的激情 2006年东京改装车展车模女郎官方

2006年东京改装车展车模女郎官方 世界十大垃圾食品出炉 你占了几样

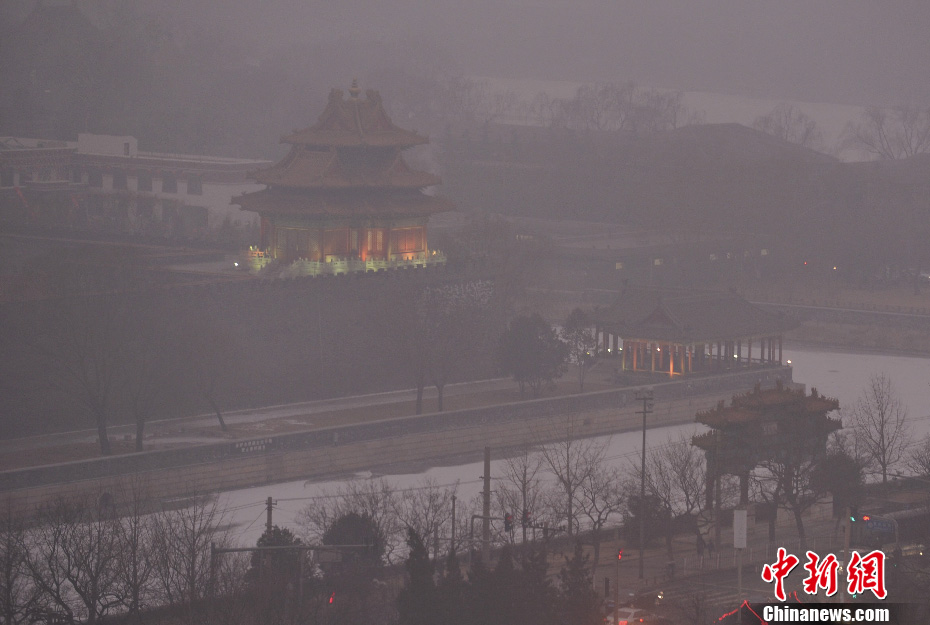

世界十大垃圾食品出炉 你占了几样 北京雾霾天气堪忧

北京雾霾天气堪忧 吉林延吉冰雪节以

吉林延吉冰雪节以 冷空气“挥师南下

冷空气“挥师南下 日媒称多架中国军

日媒称多架中国军