业绩符合预期,9股最具短线赚钱潜力

长信科技:2012业绩符合预期,2013将显着受益大屏蓝海

长信科技发布业绩快报:2012年实现营收8.11亿,YoY增长38%;净利润为2.03亿,YoY增长33%,符合业绩预告和群益预期。

展望2013年,ITO稳步增长可期,减薄业务亦在快速成长;更为关键的是13年将是TouchNB真正起飞之年,公司的OGS业务将会显着受益于此。

综合考量,预计公司2013-2014年可实现净利润2.95亿、3.96亿元,YOY为45%、35%;EPS为0.90、1.22元;目前股价对应PE分别为24倍、18倍;虽然从我们底部强力推荐以来,公司股价涨幅超过50%,但我们仍认为公司价值依旧低估,给予“买入”的投资建议。

4Q营收和营业利润均创单季新高:据推算,4Q12营收2.58亿,YoY增长76%,QoQ增长18%;实现营业利润7600万,YoY增长190%,QoQ增长32%;金额均创历史新高。4Q营收和盈利大幅增长主要是公司Sensor、ITO和减薄三大业务运营情况均较好。

ITO业务1Q13延续良好势头:公司拥有12条ITO线,产能位居大陆首位。从目前情况来看,1Q13订单情况较为乐观,将明显好于1Q12。预计1Q13的ITO业务盈利将有较大的同比增长。

看好公司大屏发展前景:目前TouchNB的渗透率持续走高,触控大屏更是供不应求,TPK的OGS前段产能不足的状况上半年将会持续。保守预计2013年TouchNB出货亦在3000万台以上,对月产能3万张基板的5.0G线需至少在5座以上,而目前来看,空闲的大屏产能远远不足,供求状况远好于小尺寸。公司与TPK合作的11.6寸OGS产品出货态势良好,2Q13的3.0G线新增产能有望顺利消化。公司具有2.5G、3.0G和5.0G齐备产线,在开模打样阶段和量产阶段均具有成本优势。我们坚定看好看好公司在中大尺寸触控的发展前景。

减薄业务符合轻薄趋势:目前共有6条产线。在面板“轻薄化”趋势下,减薄业务前景向好。即使不再增加产线,预计13年减薄业务亦能贡献6000万的营收。

利预测和投资建议:预计公司2013-2014年可实现净利润2.95亿、3.96亿元,YOY为45%、35%;EPS为0.90、1.22元;目前股价对应PE分别为24倍、18倍;给予“买入”的投资建议。

风险因素:Sensor产能利用率出现大幅波动。

上一篇:妖股再现 周四积极布局6股

下一篇:涨停板揭秘!主力抢筹15牛股 周四暴涨

·2.28收盘中阳说明什么2013.02.28

·继续关注个股机会为主2013.02.28

·银行股揭开了一个重要谜底2013.02.28

·今天的长阳意味着什么2013.02.28

·宽幅震荡概率较高原创2013.02.28

·热点跑偏——题材炒作接力延续反弹行情2013.02.28

2012最令人吃惊照片

2012最令人吃惊照片 顶级享受袭来 蕾丝女与宝马的激情

顶级享受袭来 蕾丝女与宝马的激情 2006年东京改装车展车模女郎官方

2006年东京改装车展车模女郎官方 世界十大垃圾食品出炉 你占了几样

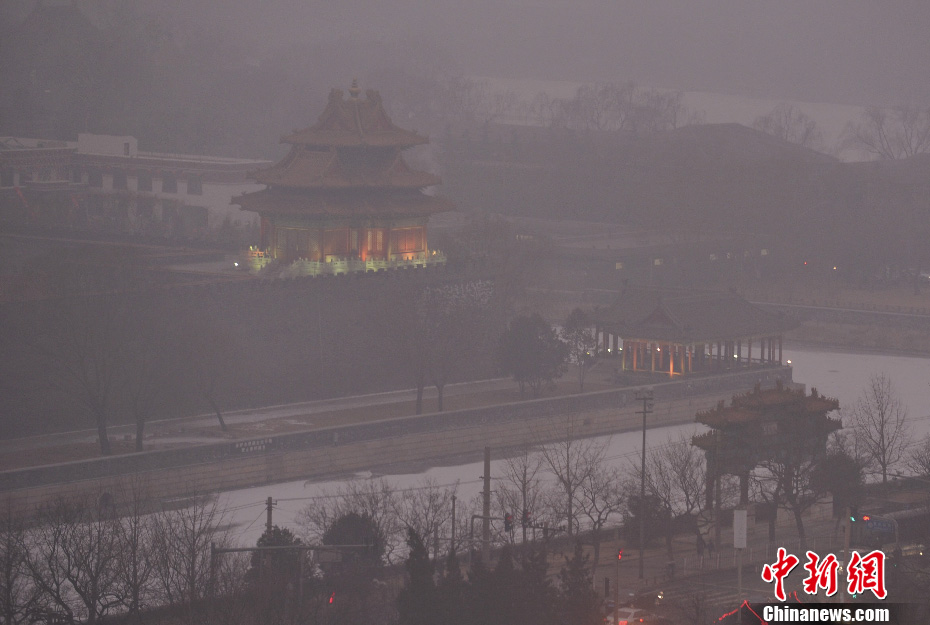

世界十大垃圾食品出炉 你占了几样 北京雾霾天气堪忧

北京雾霾天气堪忧 吉林延吉冰雪节以

吉林延吉冰雪节以 冷空气“挥师南下

冷空气“挥师南下 日媒称多架中国军

日媒称多架中国军