02.28深圳红岭私募火线抢入6只强势股(6)

东土科技:逐步加强行业地位,静待爆发。

2012 年收入增长31.39%,净利润增长18.21%,符合预期

公司快报预告2012 年全年实现营业总收入1.64 亿元,同比增长31.39%;实现归属母公司股东净利润4472.77 万元,同比增长18.21%;基本EPS 为1.03 元,摊薄后EPS 为0.84 元,收入及净利润增速和我们先前的预期非常相符。

内扩市场份额,加强内资龙头地位。

公司很早就切入工业以太网交换机细分市场,多年来一直稳定增长,是国内工业交换机公司的龙头老大(总体第三),公司下一步的策略就是在国内市场迅速扩大规模,抢占既有份额较高的国外公司(赫斯曼及罗杰康)市场份额。当前公司在:①上市后品牌认知度提高及销售渠道的拓展;②关键核心器件国产化(2012 年电力行业中爆发“罗杰康”事件)的背景下,获得大额订单的概率较大,同时公司将通过收购兼并(前期已有与“上海远景数字信息技术”接触的部分公告)的方式进一步拓展产业上下游,进而扩大收入规模巩固地位。

外强品牌价值,进一步走出国门。

公司积极参与各个国际标准组织的认证工作,已储备并获得了相当多专利及行业认证,且公司先期已经有过多次海外大型工程项目的经验,公司将进一步拓展市场及合作伙伴,凭借成本及技术优势与 国际同行竞争(或是与相关大企业结盟),我们预计2013 年及以后公司的海外销售或将新上一个台阶。“信息化”致行业需求逐步强劲,静待爆发随着“信息化”的进一步推进,工业以太网因其各方面优点将逐步应用于各工业领域,特别是电力和轨道交通等行业的市场份额将超过60%,而这些领域在我国当前正处于大发展、大繁荣的前沿时期。我们认为2013 年仍将是公司加强储备及销售拓展时期,随着业需求的增长,公司业务或将赢得更美丽的未来。

公司13 年稳定增长概率大,维持“谨慎推荐”评级。

我们维持先前对公司未来三年收入的预计即12-14 收入分别1.64/2.25/3.08 亿元,略微调整EPS 预测分别为0.84/1.10/1.44 元,公司产品正处于行业导入期,增长空间大,产品毛利率能长期相对稳定,国内需求强劲且国产化是趋势。我们认为公司2013 年仍将有30%的增长,考虑到公司行业地位及行业增长趋势,认为公司合理估值为30 倍PE,对应目标价为33.元,维持“谨慎推荐”评级。

上一篇:02.28私募内部最新传闻独家揭秘

下一篇:妖股再现 周四积极布局6股

·2.28收盘中阳说明什么2013.02.28

·继续关注个股机会为主2013.02.28

·银行股揭开了一个重要谜底2013.02.28

·今天的长阳意味着什么2013.02.28

·宽幅震荡概率较高原创2013.02.28

·热点跑偏——题材炒作接力延续反弹行情2013.02.28

2012最令人吃惊照片

2012最令人吃惊照片 顶级享受袭来 蕾丝女与宝马的激情

顶级享受袭来 蕾丝女与宝马的激情 2006年东京改装车展车模女郎官方

2006年东京改装车展车模女郎官方 世界十大垃圾食品出炉 你占了几样

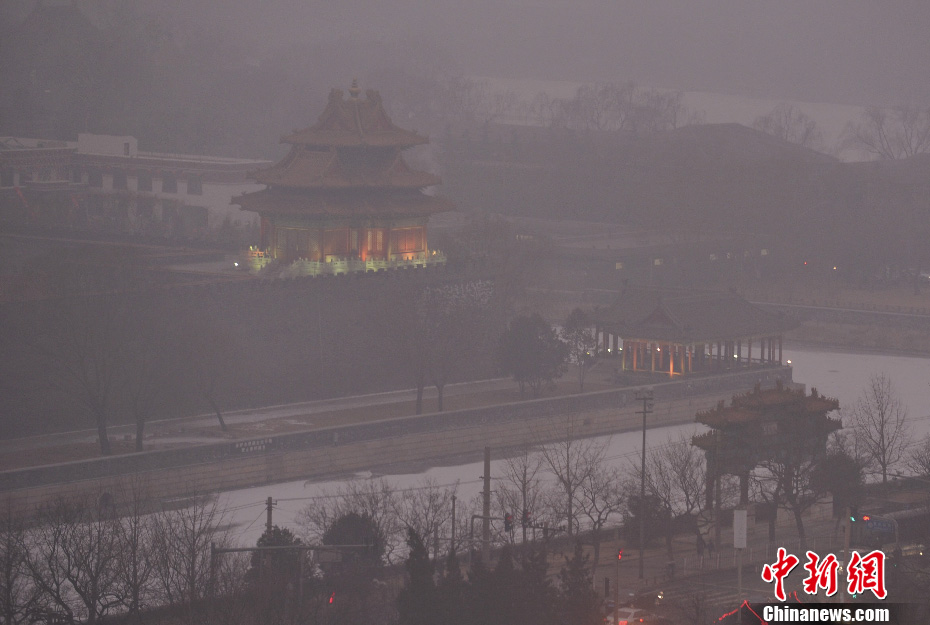

世界十大垃圾食品出炉 你占了几样 北京雾霾天气堪忧

北京雾霾天气堪忧 吉林延吉冰雪节以

吉林延吉冰雪节以 冷空气“挥师南下

冷空气“挥师南下 日媒称多架中国军

日媒称多架中国军