深圳红岭私募博弈内线03.26(4)

劲胜股份:风雨过后见彩虹,公司业绩高速成长趋势已经确立。

智能机对结构件技术要求大幅提升,公司制造工艺升级已经完成。

触控、声学以及摄像等功能种类增加或升级推动智能手机对结构件的外观和承载能力要求大幅提升,特别是五金件加入大幅提升了结构件制造工艺的要求。

过去两年困扰公司利润率的主要问题在于:1、工艺升级导致的良品率下降、高额的试生产费用以及人力成本上升带来的压力。2、功能机向智能机产品升级过程中,客户订单的大幅波动导致费用率提升。目前公司工艺升级已经完成,未来良品率保持在较高水平,试生产费用大幅减少,未来利润率有望逐步回升。

结构件产品下游市场需求一直强劲。

下游客户都已经完成产品线从功能机向智能机的升级,2013年将确定是中低端智能机和平板电脑放量的大年。三星[微博]、华为、中兴等三大主力客户占公司营收比例超过80%。三星2013年智能手机出货量目标超过3亿部(+50%)。中兴华为的出货量目标都定位为4000万部左右(+30%)。市场预期全年国内总的智能手机出货量将达到3亿部。

下游客户出货量的迅猛增长使得公司13年全年产能利用率有望维持在高位,不会出现12年那样的订单大波动,这将有利于保障公司利润率的稳定。

规模优势明显,在强调快速反应和柔性交期的竞争格局中将获胜。

通过快速资本支出,公司目前形成了1500万套/月的结构件产能,完全满足下游客户的大规模配套需求。公司是S3、NoteII等旗舰机型结构件的主力供应商之一。高峰时给三星供货800万套/月,按照三星手机结构件最大需求3000万套/月估算,最高时占其需求比重的25%,反映供货能力已经得到全球手机领导品牌厂商的完全认可。目前公司已经导入S4的供应链,规模供货只是时间问题。在规模优势下,快速反应能力和柔性交期能力将强化公司的竞争优势。

风险提示。应收账款风险,柔性交期风险。

业绩拐点已经显现,上调评级至“推荐”。

预计公司12-14年销售收入为20.29/29.34/40.74亿元;实现净利润为0.96/1.52/2.27亿元,同比增速为48%/58% /49%,对应每股收益0.48元/0.76元/1.13元,当前股价对应动态市盈率分别是42/27/18x倍。公司业绩拐点已经确定,未来上升趋势明确,上调公司评级至“推荐”。

标签:内线

上一篇:03.26私募内部传闻资料独家精研原创

下一篇:03.26周二私募扎堆股票提前曝光

·收评止跌企稳 三板块助推翘尾行情2013.03.26

·明日股市三大猜想及应对策略3月26日2013.03.26

·上升趋势未改 A股复兴之路仍将延续2013.03.26

·再破2300 大盘下挫释放重要信号2013.03.26

·尾盘拉升玄机或与一神秘数字相关!2013.03.26

·大盘午后小幅回升沪指争夺2300点2013.03.26

2006年东京改装车展车模女郎官方

2006年东京改装车展车模女郎官方 韩国超大尺度性爱公园

韩国超大尺度性爱公园 各种逆天行为

各种逆天行为 巨乳美女原干惠性感来袭

巨乳美女原干惠性感来袭 列车长就京广高铁

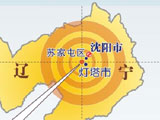

列车长就京广高铁 辽阳地震辽阳5.1级

辽阳地震辽阳5.1级 两会抓拍排队限时

两会抓拍排队限时 2013两会节俭办会

2013两会节俭办会