02.28红岭私募博弈内线股

东方金钰:一季报业绩预增80%-100%

公司预告2013年1季度归母净利润增长80%-100%,我们上调2013年EPS至1.2元。公司净利润增长主要原因是翡翠销售大幅增长。我们认为,公司销售增速能够脱离行业平均水平,显示出很强的渠道营销能力,我们测算全年公司EPS将达1.2元,大幅高于我们此前0.86元的预期较去年同比增速118.2%。

存货情况好于我们此前预期,给予PB15.6X估值,上调目标价空间至32元。根据我们最新跟踪信息,公司翡翠存货全部为非原石,已经去皮、打开,存货价值高于我们此前预期。并且公司存货石料都从多维度拍照验证,不会存在被掉包的风险。另外,缅甸官方目前仍未公布2013年公盘信息,我们预计战争因素影响将超过此前预期,缅甸公盘仍有较大概率延迟,市场供给减少将进一步推高翡翠价格。同时,公司大约控制了国内70%的原料进口,除缅甸公盘外仍能获得其他进货渠道,货源优势明显。因此,从存货情况看,2013年应好于2011-2012年情况,我们认为2013年公司较保守PB应在13.6倍左右 (2011-2012年市场平均PB),对应目标价27.9元,乐观可看到17.6倍PB(11年平均PB水平),对应目标价36.3元。综合考虑,我们给予公司15.6X的PB估值,对应目标价32元。

投资策略。公司近期持续投资加大渠道整合力度:包括云南腾冲开业的中国翡翠城(12年11月)、华东翡翠交易中心(14年1月运营)、瑞丽翡翠文化产业园(2014年底运营),有利于进一步发挥其渠道竞争优势。公司股价经过前期下调已经充分消化风险,加之存货情况好于此前预期,缅甸公盘推迟因素超此前预期,公司1季报业绩超预期,及可能有高送转的“四重超预期”,同时公司增发后资金情况有所优化,获取存货能力增强,进一步巩固公司的渠道竞争优势。据此,我们认为公司股价有较大上升空间,目标价32元(较收盘价23.4元仍有40%空间),上调评级至“买入”。

双鹭药业:挑战专利英雄,重磅管线发力

重磅品种打造最具深度和国际化产品线。市场认为公司只有贝科能一个主打产品,二线缺乏大品种,后续增长乏力,而我们认为公司储备的多个产品潜力巨大。来那度胺、替莫唑胺、达沙替尼等重磅品种在13-14年上市,将接力贝科能成为推动公司高速增长的新引擎。同时,公司还储备了长效立生素、 23价肺炎疫苗以及泰思胶囊等多个大品种,未来将打造国内最具深度的生物药产品线。

挑战专利英雄,来那度胺国内市场潜力超过20亿。来那度胺作为骨髓瘤特效药,原研药规模已超过32亿美元,我们测算国内市场潜力至少在20亿元以上。来那度胺在国内还未正式销售(原研药13年1月获得生产批文),公司产品处于一、二期合并临床阶段,预计14年上市。该产品成功挑战国际专利,国际市场巨大空间值得期待。

达沙替尼、替莫唑胺等重磅品种构成优秀专科药管线。达沙替尼主要用于慢性粒细胞白血病治疗,目前原研药在国内已上市,达沙替尼临床疗效优于伊马替尼, 未来有望取代伊马替尼成为治疗CML的一线用药,国内市场潜力在10亿以上。替莫唑胺用于脑胶质瘤治疗,在国内已有包括天士力帝益在内的2家企业的产品上市,但公司产品规格不同,不会与原有企业产生直接竞争,预计该产品规模将过亿。

投资建议:目标价75元,增持。公司储备品种丰富,重磅新品种上市值得期待。预计公司12-14年EPS分别为1.28、1.85、2.57元。目前可比公司13年PE32倍,考虑到重磅新药上市以及可能进军国际市场巨大弹性带来的溢价,按照13年40倍PE,目标价75元,增持。

标签:内线

上一篇:2月28日独家内部传闻消息曝光

下一篇:2.28红岭私募市场消息独家探秘精华版

·2.28收盘中阳说明什么2013.02.28

·继续关注个股机会为主2013.02.28

·银行股揭开了一个重要谜底2013.02.28

·今天的长阳意味着什么2013.02.28

·宽幅震荡概率较高原创2013.02.28

·热点跑偏——题材炒作接力延续反弹行情2013.02.28

2012最令人吃惊照片

2012最令人吃惊照片 顶级享受袭来 蕾丝女与宝马的激情

顶级享受袭来 蕾丝女与宝马的激情 2006年东京改装车展车模女郎官方

2006年东京改装车展车模女郎官方 世界十大垃圾食品出炉 你占了几样

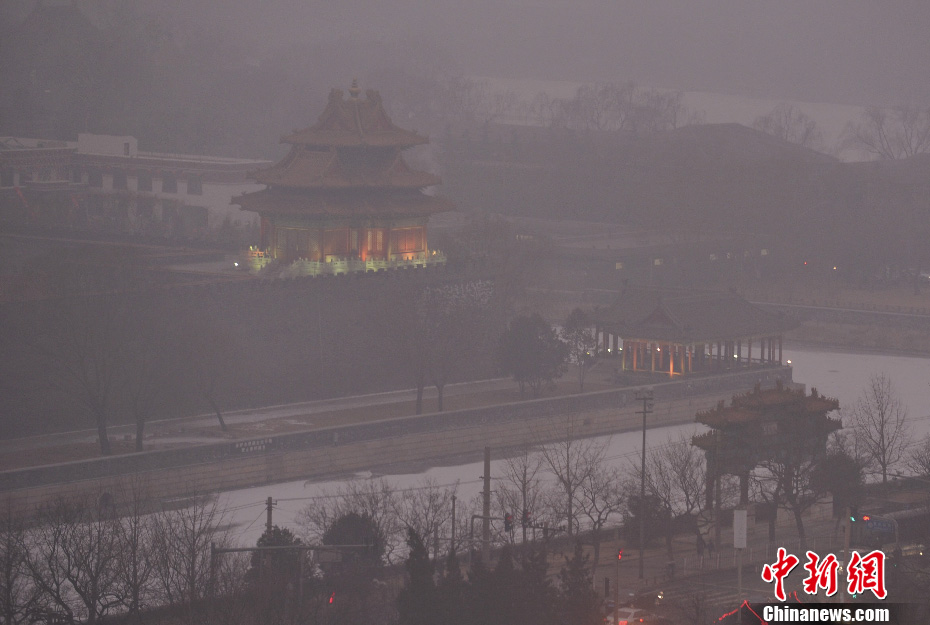

世界十大垃圾食品出炉 你占了几样 北京雾霾天气堪忧

北京雾霾天气堪忧 吉林延吉冰雪节以

吉林延吉冰雪节以 冷空气“挥师南下

冷空气“挥师南下 日媒称多架中国军

日媒称多架中国军