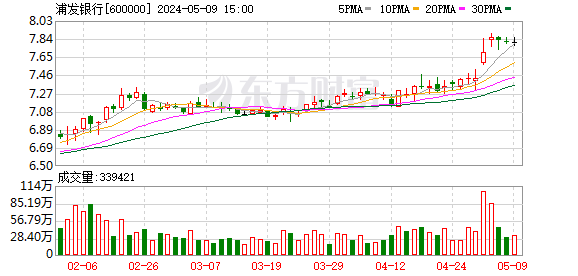

浦发银行资产负债结构调整 预计2016年净利润增速3%

4月6日晚间,浦发银行发布2015年度业绩报告。年报显示,浦发银行资产规模5.04万亿元,同比增20.22%;2015年实现税后净利润506.04亿元,同比增长7.61%,较2014年14.9%的增速近乎减半。

面对利差缩窄、风险成本增加带来的业绩问题,浦发银行同时在资产和负债端进行调整。在利润结构调整上,除了剔除高成本负债以扩大利差之外,提高中间业务收入也是一项重点。

浦发银行2015年非息净收入335.41亿元,非息收入占营收比重比2014年提升2.6%,达到22.89%。非息收入中,中间业务收入84.89亿元,同比增长2倍。据浦发银行行长刘信义透露,今年信用卡也将作为业务发展的重点之一。

此外,资产质量方面,浦发银行2015年不良率同比增长0.5%,达到1.56%,资产质量还存在进一步下滑的可能,预计2016年达到2%左右。

资产负债结构调整

浦发银行净利润增速首次降至个位,但较同业来看,7.61%的增速仍然较高。

浦发银行行长刘信义表示;“在利差缩窄、风险成本逐渐显现的经济下行期,银行业绩有两个反馈,一是收入增长慢于规模增长;二是利润增长慢于收入增长。举例来看,浦发银行营收和净利润之间大数约差1000亿元,其中构成上费用300亿元,税收300亿元,风险成本近400亿元(383亿元,当年拨备),未来如果利差进一步缩小,风险成本继续上升,业绩还会持续下滑。”

从浦发银行2016年经营计划来看,预计2016年资产规模增幅约7.5%,净利润增长3%,其他指标保持同业较优水平。比较近三年业绩可以发现,2015年净利润增速是2014年的一半,2016年预期是2015年的一半不到。

面对现状,浦发银行在资产和负债端进行了一定的优化和调整。

综合业绩说明会上浦发银行高层的解读,首先,收入方面,通过资产组合管理优化收入、控制风险。通过对3张资产负债表(表内、集团、表外)的管理整合增量和存量资产,提高资产风险收益率。

具体看,期限方面,在坚持底线思维和风险管理的情况下,适当放大资产端的杠杆;信贷方面,不局限于传统信贷资产,通过债券资产等资产组合来优化。

其次,进行负债结构优化。去年行内存款增速不高,增长约5%,但资产规模增长超过18%。因为在不按照存贷比管理之后,可以把高成本的负债剔除,高成本负债主要是保险公司协议存款,降低负债成本以扩大利差。另外,可以在主动定价存款的定价策略上做得更有针对性,加大对金融债等主动负债的管理,如大额存单、同业存单等。第三是控制风险成本,保持资产质量在良好的水平。

预计2016年不良将达2%

虽然各家银行都在极力控制风险,但不良双升的势头仍然未减。截至2015年末,浦发银行不良贷款余额为350.4亿元,比2014年底增加134.69亿元;不良贷款率1.56%,相比2014年增长0.5个百分点;拨备覆盖率211.40%,下降37.69个百分点。

浦发银行预计资产质量还会进一步下滑,2016年末将在2%左右。

在风险处置方面,刘信义表示:“对于五级分类里关注及以下的客户,实行一户一策,通过名单制逐步选择控制、压缩或退出。已经暴露风险的通过追索、追加担保、诉讼等方式处理,加大核销力度,2015年共核销了166亿元。”

对于产能过剩和僵尸企业出清,浦发银行风险政策部总经理陆粮表示,僵尸企业出清,必然对银行未来的经营增长有一定影响。

但陆粮同时认为,资产组合管理项下,产能过剩行业集中度不高,在可控范围内。另外,根据不同行业领域差异化管理,不至于出现大面积违约,现有风控体制还能够支撑。

为缓解银行面临的不良压力,3月初,监管部门重启不良资产证券化,首批确定6家银行作为试点机构。

刘信义表示,不良资产证券化还在试点探索,没有推行到所有银行。不良资产证券化的难点在于定价,对于评级公司、投资者、资产管理公司等各方定价怎么调整,需要更具专业度的定价评判。

发送好友:http://finance.sixwl.com/jiemi/201737.html

更多信息请浏览:第六代财富网 www.sixwl.com

标签:浦发银行资产负债结构调整 预计2016年净利润增速3%

上一篇: 女子酒店遇袭 如家私有化背后的资本阴谋论令人无语

下一篇: 巨资拿地 保利地产产业链再延伸

“干爹”的好女儿 哪个最极品

“干爹”的好女儿 哪个最极品 红色激情超跑女神

红色激情超跑女神 清纯美女火辣的性感诱惑

清纯美女火辣的性感诱惑 女性芳心暗许8个信号

女性芳心暗许8个信号 西安雁塔区突查城

西安雁塔区突查城 广州一小车楼顶停

广州一小车楼顶停 盘点你我曾为英语

盘点你我曾为英语 泰国总理英拉受多

泰国总理英拉受多