招商蛇口重组上市首日破发 30亿增持承诺昨已用去25亿

作为国内首例A、B股同时转换为A股的案例,招商蛇口(001979)的上市备受市场关注,但二级市场却未给其“面子”,上市开盘不久便跌破发行价,截至收盘,股价仍未回来。控股股东招商局集团日前承诺的30亿元增持护盘计划昨已用去25.35亿元,在接下来剩余不足5亿资金下,招商蛇口将何去何从?

大股东昨增持25.35亿

今年4月3日起,招商地产宣布了一场“史无前例”的大重组,由招商蛇口工业区发行A股股份,换股吸收合并招商地产。招商地产终止上市并注销法人资格,招商蛇口股票申请在深交所上市流通。

根据重组方案,招商局蛇口的A股发行价格为23.6元/股,发行股份数量约为19.02亿股。同时,招商局蛇口控股拟向包括员工持股计划在内10名特定对象非公开发行A股股票募集不超过150亿元配套资金,所募资金股份发行价格与控股换股发行股份的价格一致,发行价锁定为23.6元/股。此外,招商局蛇口此前还承诺了30亿元增持计划,即一旦公司挂牌上市前3日的交易价格低于23.6元/股,就会启动增持。

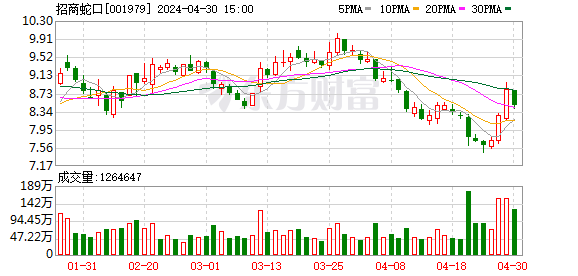

这次重组因同时解决B股遗留问题、央企员工持股、换股吸收合并的同时进行配套募资等措施而备受市场关注,但二级市场没给招商蛇口“面子”。招商蛇口昨日上市大幅低开。开盘后不久,因盘中成交价较开盘价首次下跌达到或超过10%,深交所自9时40分30秒起对该股实施临时停牌,于10时41分复牌。复牌后,招商蛇口震荡下行,一度跌逾18%,此后跌幅有所收窄,截至收盘,下跌8.38%,收于23.18元/股。

盘后数据显示,招商证券深圳益田路免税商务大厦营业部大买25.65亿元,占招商蛇口昨日总成交额115.3亿元的22%。此外,还有一个机构专用席位买了1.288亿元。如此大手笔的买进,不少市场人士猜测很可能是大股东增持所为。招商蛇口12月30日晚间公告证实,控股股东招商局集团通过其全资子公司招商局轮船股份有限公司于上市首日,通过交易系统买入方式增持公司股份1.115亿股,占总股本的1.5064%,增持金额为25.35亿元。

后市如何股民意见各一

“招商蛇口很讲信誉啊,关键是,明天咋办?”珞珈投资策略分析师刘少冬昨日对此感叹道。

针对这一问题,昨日各大财经论坛上谈论很多。网名为 “舒穆禄爱股票”说,“招商蛇口承诺了30亿增持护盘,今天竟然用了25亿多、明天不到5亿的资金还能护得住?等着下跌吧。”

而网名为 “宋耀武06787”却认为,“招商蛇口,良心国企,说话算数,今天增持25亿,买在23.4元亏了也要持有,一个诚实而且业绩优良的重组国企地产巨无霸,明天无论涨跌再买挺你!”

从机构观点看,近日仅中投证券、万联证券寥寥几家券商出具了招商蛇口的研究报告。其中中投证券给予强烈推荐评级,其认为,招商蛇口树独特自贸区建设名片,造卓越城市综合开发和运营服务商,铸行业百年巨擘。三大主业协同升级发展,前瞻大招商业务大协同,后续将有更多优质资源注入及优化配置,长期高增长及价值提升有保障,看好其长中短期投资价值,上市目标价33元,对应停牌前A股价将有30%涨幅。万联证券未给出评级。

发送好友:http://finance.sixwl.com/jiemi/197402.html

更多信息请浏览:第六代财富网 www.sixwl.com

标签:招商蛇口重组上市首日破发 30亿增持承诺昨已用去25亿

上一篇: 东北制药复牌涨停 定增募资3.5亿

下一篇:没有了

美艳车模酷似HEBE身材火辣

美艳车模酷似HEBE身材火辣 性感女老师兼职做车模 网友直呼想

性感女老师兼职做车模 网友直呼想 车模翘臀海量私照令人喷血

车模翘臀海量私照令人喷血 细数娱乐圈十大“黄金剩女”

细数娱乐圈十大“黄金剩女” 军车统一换牌 “2

军车统一换牌 “2 2013年春运正式拉

2013年春运正式拉 雾霾天气持续 网友

雾霾天气持续 网友 网友拍下西安女大

网友拍下西安女大