刘纪鹏华润电力收购事件关键在于“披露”

刘纪鹏(微博)

近日来,华润电力近百亿资金收购私人企业——山西金业公司煤矿业资产包事件闹得沸沸扬扬。

公众对这一收购事件的关注集中在两个方面:一是华润是一家国有控股的上市公司,人们对在这一收购事件中对国有资产是否存在严重流失、管理者是否严重渎职存疑。二是华润电力是一家在香港挂牌的上市公司,在这一重大资产收购中,从维护中小股东的知情权和风险控制出发,华润电力是否应进行公开披露。而笔者认为这第二个方面才是讨论华润事件的实质与意义所在。

一、华润电力应否披露是争论焦点

这一收购事件从定量上看是收购金额庞大,有媒体报道高达100多亿元,约占交易当时华润电力总资产的10%左右;再从定性上看,这次收购基本上可确定为一次风险较大的收购。因为除了收购金额不划算,还存在收购标的资产法律属性不清的瑕疵,存在较大法律风险。

目前各界对这一收购事件存有较大风险存有普遍共识。在这一前提下,发生了中小股东为维护自己权利、起诉华润电力高管层的事件。而这诉讼能否成立的关键在于,这一事件是否属于应披露而未披露的事件,高管层是否存在对投资人故意隐瞒真实信息的法律瑕疵。因此华润电力应否披露这一事件就成为此次争论的焦点。

如果法律允许这一收购可以不披露,则可减少许多收购的麻烦,确保这一收购顺利进行;更重要的是,当风险真的发生时,可以归结为经营者失误不了了之。反之,若这是一个应披露而故意隐瞒的事件,那就存在着华润电力董事会尤其是独立董事未能勤勉尽责,未能尽职保护中小股东的合法权益,有可能在法律上负有无法推诿的渎职责任。

面对中小股东、媒体对这一购并事件的追究,华润电力坚持认为这是一个无需披露的事件,其理由是华润电力在太原华润公司的持股比例未达到披露及合并报表的持股界限。

但问题真的是这么简单吗?透过现象看本质,人们会发现华润电力此次收购的持股比例可能是刻意回避披露制度要求的巧妙安排。这一判断是否成立也就成了人们甄别华润电力高管层和全体董事是否存在诚信瑕疵的关键。

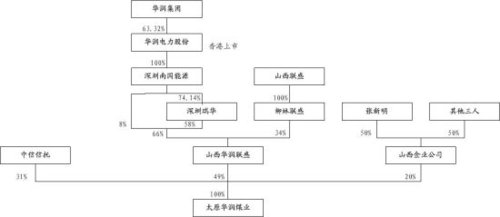

笔者花了一整天的时间,潜心研究发现华润电力与太原华润煤业之间存在着多层的持股关系,就像一个迷宫,其持股如下图所示:

华润电力与太原华润煤业之间的多层持股关系

需要对上图做说明的是,华润电力通过太原华润煤业收购的是金业公司含有三个采矿权及附属资产的整体资产包。收购完成后,太原华润煤业的股权结构为华润电力通过山西华润联盛占49%的股份,中信信托占31%的股份,而金业公司保留了20%的股权。这一股权结构最大的“玄机与微妙”就在于第二个股东——中信信托持有太原华润煤业31%的股权是自持还是代华润电力持有?

二、中信信托仅是代持股份

众所周知,这一收购事件发生在2010年。这一时期,由于融资难等种种原因,信托公司替收购人代持股份和以持股变相融资的现象十分盛行。但这仅是一种代持关系,是一些企业为了解决资金困难和回避法律上的矛盾,而把信托公司找来做职工持股或法人持股的代持者,这种代持往往签有事先的约定协议。即在规定的期限内必须由委托方回购,这是代持的前提条件。

由此推论,在华润这次收购事件中,中信信托持有的股份是否是替华润股份代持呢?

根据华润电力2010年年报披露所称:“本集团持有太原华润煤业49%权益。根据太原华润煤业三名股东订立的股东协议,需要三分之二董事会成员的批准以决定若干主要财务及经营事项。本公司董事认为本集团对太原华润煤业并无控制权,但可对其经营行使重大影响。”

“(因此)根据本公司与联营公司的一名股东(为独立第三方,笔者注:其即为中信信托)订立日期为二零一零年四月十五日的合营企业协议,股东(中信信托)以零代价向本集团授出认购期权,以于二零一二年四月十六日按预定代价收购联营公司太原华润煤业的31%股权。代价乃按股东(笔者注:中信信托)就该31%股权之出资加利息(按年息率6.12%计算),减股东就该31%股权收取之股息计算。董事认为,认购期权与太原华润煤业挂钩及需以交付太原华润煤业股份结算,而其公平值不能可靠地计算,因此按成本减减值计算。”

由此看出,中信信托只是华润电力请来代持的一块招牌就昭然若揭了。从华润电力上述年报中不难看出,中信信托替华润电力代持31%的股权到2012年的4月16日已经到期,应予回购。

若根据上述协议实现了这一回购,华润电力的持股比例即便按保守估计也是55%(注:根据上图,华润电力间接持有太原华润的股份为74.14%*66%*49%=23.98%,约等于24%;中信信托代持有31%,两项合计为55%),这就远远超过了必须披露的底线。

然而,在华润电力2010年年报中设定的两年的回购协议为什么至今尚未完成呢?是不是与这一项目的风险已经开始暴露并越来越受到与中小股东与媒体质疑相关呢?而华润电力的高管层也正是处于这种担心才故意延长了与中信的协议呢?人们有理由这样推论。

事实上,中信信托与华润电力的协议是否延长对人们得出这是一种代持关系的判断已经无所谓了。而要想获知这二者之间是不是一种代持关系并不难,只需到中信公司了解一下即可,因为在这样一个存在风险的巨大项目面前,无论从哪一个角度讲,中信信托都绝不可能为华润电力承担这种代持风险的。

正因如此,如果这一项目存在巨大风险的判断成立的话,这一风险的承担者只能是华润电力。所以,无论是中小股东的维权还是华润电力的董事们未能尽到勤勉尽责之责的判断都是站得住脚的。

三、华润电力巧妙绕开披露

在这一案例中,引人深思的是为什么华润电力通过山西华润联盛只持有太原华润煤业49%股权,从而是华润电力间接持有太原华润煤业仅23.98%的股权,而让中信信托持有31%的股权呢?

这是因为根据法律的规定,必须把太原华润煤业从华润的控股附属公司变为一般联营公司,才能回避法律上规定的披露制度,同时也才能通过让中信信托代持31%的股权而遮盖实际上华润电力实际持有50%以上股份这一事实,只有这样,才可以从会计角度回避会计报表的完全合并,以避免太原华润煤业连年亏损所给华润电力造成的影响。因此,从某种意义上说,律师对华润电力收购该项目巧妙的股权结构的制度安排是十分高明的。

再从另一角度看这个案例也是令人不可思议的。大凡好的收购项目,收购方是一定要控股50%以上的,因为上市公司可以通过这样好的收购实现合并报表,披露好的题材,通过释放这一重大收购题材,让股价上涨。

然而,令人遗憾的是,华润电力对这一题材的收购就是不肯超过50%这一红线。因为超过了它,太原华润煤业就成了华润电力的控股附属子公司,就得合并报表,就得披露。

由此,也从反面印证了华润电力并不把这一重大的收购事件当成利好,也不希望这次收购完全合并到华润电力的资产负债表中,这就不得不令人怀疑华润电力对此次收购从一开始就意识到了项目的风险,而不愿让华润电力走上必须披露和合并报表之路。

四、相关法律尚待完善

从一个专业工作者的角度看,是可以做出华润电力对这次收购从一开始就在寻找法律的空白点,不想让中小股东知情,不希望引发争议而收购夭折。

当然从善意角度讲,律师在帮助华润电力做这样的制度安排时,完全寄希望于这是一次成功的收购,但任何人都无法回避的是,现实中总是存在着不以人们意志为转移的风险的发生,而这种风险在发生时,华润电力必须执行跟中信的回购协议。到那时,华润电力这个持有55%的大股东将被人们清楚地看到,除非持有其63.32%股份的大股东——著名的华润集团公司进行”雷锋式”的出手相帮,否则只能由全体股东按比例分担。

当然另一种结局也可能发生。随着时间的更替,高管层和董事的更换,最终的亏损虽然是由华润的全体股东承担,但在如此巧妙的股权制度安排下,一次充满风险和争议的收购真相由于不用披露而被掩盖,人们也就渐渐地遗忘了当事者的责任。

笔者认为这一案例也应引起香港联交所和香港证监会的深思。如何剥去上市公司寻找法律空白,透过它们持股比例的表象抓住其给投资人带来伤害的本质,同样是一个极具挑战性的命题。尽管笔者也承认再完整的法律如果碰上想钻空子的人也将无可奈何这一现实。

我认为大多数人都会认为无论是从中小股东还是从大股东的长远利益出发,还是从爱护高管层的角度看,这都应该是一件理应向社会进行公开披露的事。如果有关各方能够认识到这一点,我想绝不至于有今天华润电力的被动。

五、此次收购应该披露

当然,笔者还有其他认为此收购事件应披露的理由:

第一,从定量上看,这次收购涉及的金额大。从目前媒体报道的标的金额看,华润电力为获得其持有太原华润煤业49%的股权直接支付的金额应该在40亿元左右,但如果再加上今后回购中信信托持有31%的股权,恐怕还要支出30—40亿的代价。

笔者得出这一判断是基于媒体披露张新明控制的金业公司以其控制的20%股份做抵押,从华润深国投信托公司贷款26.27亿元的报道,由此可以得出这一收购的总金额应该在百亿元左右的结论,实属大额交易。

以华润电力2010年年中总资产约1318亿港币测算,应该超过5%,按《香港联交所上市规则》14.08条规定,也数应该披露范围。即使如同华润电力7月18日公告所称,该等披露的资产比率标准仍需以满足或超过51%的股权比例为前提,鉴于本文第二部分的分析,华润电力通过中信信托代持的方式实际持有太原华润的股权应该达到了至少55%,因此其需要进行披露是毫无疑问的。

第二,从定性上看,这个资产包中还有探矿证已经失效的严重法律瑕疵,而且三年来始终未能解决存有的法律风险,该给投资人一个解释。

第四,目前,中小股民和媒体质疑华润电力的这次收购形成了重大的舆论事件,造成华润电力股价的波动。

而华润电力始终没有给予所有这些疑问正面回应,仅仅在重复这一收购不属于应披露事件的简单回应。这一回避的做法也是导致公众质疑此次收购事件越演越烈的原因。

退一步讲,假设媒体披露出来的问题与事实不符,为什么华润电力不能通过媒体和记者会的方式给予正面一一回应呢?即便是华润发布的澄清公告也仍未对公众质疑的交易金额、交易主体、交易风险给予正面的详细解释。

华润电力高管层应该意识到这样回避下去并无助于问题的尽快解决。华润电力董事会应化被动为主动,及时与投资人和媒体进行诚恳沟通,同时应明确这次收购是公司行为,应由公司董事会集体承担,而不应由某一个人承担。

上述观点是我从一个专业工作者的角度进行的分析,由于这一收购过程至今没有详细的披露,无法获得详细资料,因此在分析中难免会有定性和定量的失误,敬请有关各方和读者谅解,我也愿意与华润电力的高管层和律师就我上述文中的观点和分析在任何时间、任何地点进行中肯的切磋。

作者为中国政法大学资本研究中心主任、教授博导。

发送好友:http://www.sixwl.com/zhengfu/116469.html

更多信息请浏览:第六代财富网 www.sixwl.com

上一篇:成品油价格与市场为何“南辕北辙”

下一篇:分析全面放开金融机构贷款利率管制利好实体经济

·19份中报8份净利降 “先头部队”不如往年2013.07.23

·155只股票7月以来严重“失血”2013.07.23

·八成航运公司中报预亏 两大航运巨头更换掌舵人2013.07.23

·通讯信息异军突起 机构席位重仓两股2013.07.23

·基金新进重仓股反弹凶悍 54股7月来涨逾10%2013.07.23

·两市成交量突增前十只个股截止7月22日2013.07.23

春运回家之火车睡觉攻略

春运回家之火车睡觉攻略 好身材配豹纹比基尼

好身材配豹纹比基尼 性感车模 无限诱惑

性感车模 无限诱惑 搔首弄姿性感撩人

搔首弄姿性感撩人 全国政协举行新年

全国政协举行新年 香港奶粉“限带令

香港奶粉“限带令 7常委出席2013年新

7常委出席2013年新 深圳遭遇强对流天

深圳遭遇强对流天