中国远洋沉浮 折射中国经济粗放发展时代

2000年,中远集团就制定了跻身世界500强的目标。在中国经济粗放型高增长的推动下,干散货和集装箱航运的快速“上规模”令中远集团得偿所愿。

2007年,中远集团倾力打造资本平台—中国远洋。虽然干散货和集装箱航运让中远集团的经营更上层楼,但由此形成的粗放型扩张模式也为其今后的惨败埋下了伏笔。为了实现在高收入规模上的继续增长,中远集团选择一味扩张干散货和集装箱两个航运船队,结果是上市5年融资过千亿的中国远洋频繁“触礁”,业绩惨不忍睹,三度成为A股“亏损王”。

与中国远洋惨败形成鲜明对比的是,同期母公司中远集团除了在2009年受到严重冲击外,仍保持了相对较为稳定的发展,并没有被中国远洋拖下“泥潭”。

中国远洋的溃败是中国经济粗放发展时代的缩影,在中国经济由扩张期进入紧缩期的转折中,如何改变盲目投资、粗放经营的运作体系,正成为包括中国远洋在内的众多企业需要面对的生死攸关的重要命题。

本刊主笔 杨智全/文

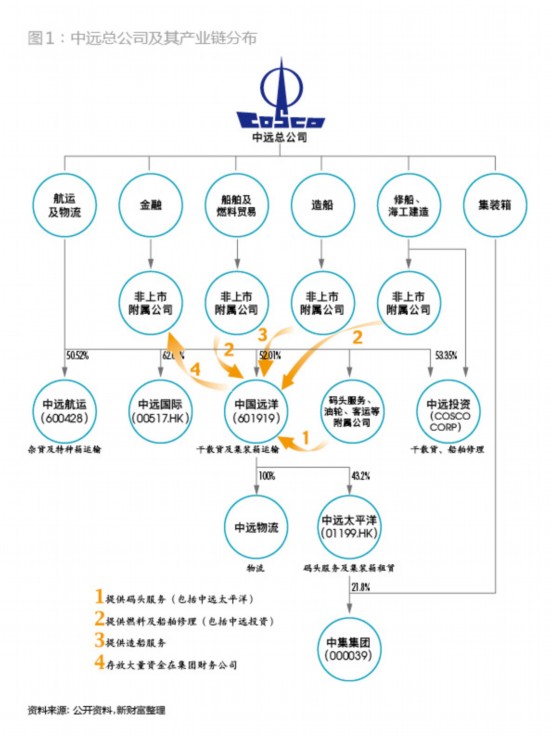

中国远洋运输(集团)总公司(简称中远集团)成立于1961年4月,历经52年的发展,目前主业覆盖航运、物流码头、修造船。据其网站公开资料,中远集团拥有和经营700余艘商船,5100多万载重吨,年货运量超4亿吨,远洋航线覆盖全球160多个国家和地区的1500多个港口,船队规模中国第一、世界第二。

在“船长”魏家福的带领下,中远集团一度乘风破浪。但2008年突如其来的金融危机让庞大的中远集团船队开始一次又一次地“触礁”。

2009年,中远集团的“资本旗舰”公司—中国远洋(601919)首现75亿元亏损、并垫底所有A股上市公司;2011和2012年,中国远洋又分别以104亿元和95亿元的亏损蝉联这一纪录,这是自中国远洋回归A股5年以来三度问鼎A股“亏损王”。由于连续两年亏损,自2013年3月29日起,中国远洋正式被“ST”,成为A股有史以来规模最大的ST股。

按照A股相关制度,已戴上“ST”帽子的中国远洋如果再亏损一年,2014年后将被退市,命悬一线的中国远洋必须在2013年完成自我救赎。2013年一季度,中国远洋又亏损20亿元,按目前低迷的航运行情估计,其2013年很可能又将经历一次巨亏。此时,中远集团的巨额关联交易救助已然紧急展开,在年初中国远洋将旗下中远物流溢价36亿元卖给中远集团后,5月21日,中国远洋又宣布将旗下中集集团21%的股权溢价29亿元卖给中远集团。即便这样,业内人士指出,这并不一定能够100%保证中国远洋扭亏。

中国远洋的“惨败”到底缘由何起?要正确理解中国远洋,必须了解中远集团的战略布局、中国远洋在集团中所扮演的角色。

粗放模式打造航运霸主

1998年,中远集团的业务涉及“下海、登陆、上天”,即经营航运、房地产、航空货运三大领域,但经营业绩堪忧,当年集团营业收入为325亿元,而同期利润仅为4亿元。

彼时刚刚接掌中远集团帅印的魏家福随即请来一大批专家为中远集团制定了十年发展规划,这个规划后来被他浓缩成两句话:从全球航运承运人向以航运为依托的全球物流经营人转变,从跨国经营向跨国公司转变。

2000年,魏家福在《财富》世界500强高峰会上首次提出,中远集团要进入世界500强。按当时中远集团的收入,与500强门槛还相差甚远,但其逐步剥离了中远集团的房地产等业务,并加快打造干散货船队与集装箱船队。

干散货航运是指运输矿石、煤、粮食、化肥等大宗货物,进入20世纪以来,中国逐渐成为全球能源和资源消耗大国,中国铁矿石、煤炭占全球海运贸易量的比重增长迅速,所以中远集团首先剑指干散货航运霸主地位。而受益于中国进出口贸易及经济的快速增长,中远集团也同时打造集装箱航运船队。

2001年,中远集团收入450亿元,已较1998年飙升了近40%。但中远集团的雄心显然远不止于此,当时全球集装箱航运执牛耳者为马士基航运,而干散货航运领域则为日本邮船,它们都是百年企业。魏家福早年接受采访时就说过,要比肩马士基和日本邮船。

正所谓时势造英雄。2004年,中国铁矿石消费占全球比例从2001年的20%增长到40%,“北煤南运”也推动当时国内煤炭运量以16%的年复合增长率增长,甚至年年丰收的中国粮食也越来越依赖于进口。这些都极大刺激了中国乃至全球的干散货航运市场,中国因素成为主导全球干散货行情的最重要因素。

中远集团凭借与宝钢、鞍钢、首钢为代表的钢铁企业的战略结盟,以及与大型煤加工企业的良好关系,干散货运输业务急速扩张(表1),2004年中远集团就控制了375艘干散货船队,规模一举超越了有着120年历史的昔日龙头老大—日本邮船,而其集装箱航运规模此时也位居全球第七。

但对于干散货航运而言,规模越大,经营风险越高,这是由其独特的行业特点决定的。首先是强周期性。相关资料显示,1873-2000年,干散货航运市场大致经历了16个航运发展周期,伴随一轮轮低迷、复苏、繁荣和回落的周期,大大小小的企业倒闭或被兼并在这个行业已司空见惯。其次,进入门槛较低,属于完全竞争市场。买方集中而卖方分散,即便是规模最大的龙头企业,其市场份额对全球而言不过是个零头。相关资料显示,全球前20大干散货航运公司合计占有的市场份额不到全球的30%。在这样的行业特征下,一味扩大规模的风险可想而知。

并且,中远集团着力打造的干散货船队与日本邮船在布局上也有显著的不同:中远集团干散货船队配置过重,在2004年,中远集团包括油轮、客轮等总计639艘船舶中,375艘干散货船舶占近60%,而当时日本邮船这一比例仅为33%;其次,中远集团的干散货船队偏好于自有船舶,自有与租入干散货船舶各占一半,而日本邮船当时216艘干散货船舶中,租入的达153艘,占比70%。中远集团如此布局,无疑有较高的经营风险和财务风险。

而集装箱航运进入门槛较高,与干散货航运的营运存在较大差异性。集装箱航运市场集中,这种“门对门”的物流服务买方数量众多,而有实力的卖方却不多。公开数据显示,全球前十大集装箱航运公司所占市场份额高达60%。因此,卖方可以凭借自身品牌、竞争优势形成较大的市场份额,如马士基航运近几年就一直保持15%的全球市场份额。

但集装箱航运不是简单的规模竞争,一味追求船队规模的扩大并不一定带来丰厚的收益和竞争优势的提升。

2007年7月,中远集团终于以154亿美元的收入、排名488位首次跨入《财富》世界500强,按当时的数据,干散货和集装箱船运至少为其贡献了625亿元的收入,可以说,正是规模庞大的航运船队载着中远集团驶入了这一“殿堂”。

此时,为了使自身规模继续保持较快增长,中远集团推出了酝酿已久的大资本布局。

借力资本更上层楼

建造庞大的干散货和集装箱船队需要庞大的资金支持,对中远集团来说,通过资本市场融资无疑是不二之选。此外,将高风险且处于整个产业链“微笑曲线”底部的基础运输重组上市,对中远总公司(中远总公司是指处于中远集团顶层的控股公司)而言意义重大。“通过成功的资本运作,使得中远的全球化业务有充分的资金保障”,“通过撬动资本市场把中远做大做强,把资本市场用得淋漓尽致。用资本市场带来的利润去发展核心业务,再以核心业务创造的盈利回报股东,以此形成企业的良性循环。”魏家福谈及资本布局时如此说道。

魏家福早在1993年就担任中远总公司旗下首个上市公司—中远投资(COSCO CORP)的第一任总裁,之后,其又见证了中远总公司旗下中远太平洋(01199.HK)等4家企业的上市过程,利用资本驱动成为中远集团快速发展的有力引擎。

于是,中国远洋的上市被提上日程,其被定位为中远集团的“资本平台”。中远集团希望,通过中国远洋这个旗舰上市公司,将中远总公司旗下其他4家上市公司整合起来,形成资本市场的另一个中远集团,使得集团发展的资本来源结构为5:4:1,即50%来自资本市场、40%来自银行、10%来自自身积累。

2005年,中远集团就将集装箱航运重组并注入到中国远洋于H股上市,但中国远洋作为集团的“资本平台”真正发挥重大作用是从2007年6月开始,彼时中国远洋回归A股上市,中远集团又将庞大的干散货航运资产注入其中,值得注意的是,正是在这一年7月,中远集团首次跨入“世界500强”。

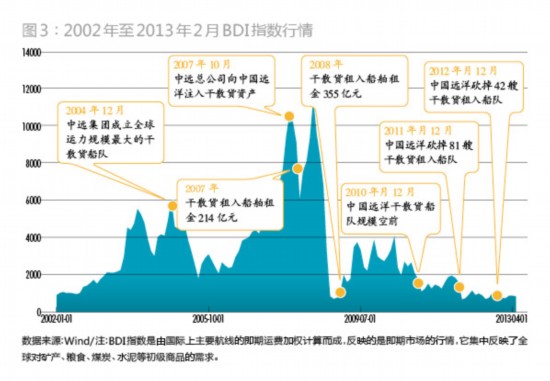

中国远洋的A股上市,堪称中远集团的资本大戏(附文),其中干散货船队资产的注入尤为值得关注,中远总公司竟然选在了波罗的海干散货指数(BDI指数)有史以来的几乎最高点,此举可谓一箭三雕。

其一,中远总公司通过出让干散货船队资产的少数股权,获得了5倍于少数股权净资产的207亿元现金,同时快速实现了“资本增值保值”;其二,中国远洋日后对中远总公司及其附属公司的巨额关联交易,有力支持了中远总公司的其他业务发展(图1);其三,将强周期性板块独立出去,中远总公司本身也降低了营业和财务风险。

中国远洋A股上市后,资产规模一直占据着中远集团的半壁江山,魏家福亲自坐镇兼任董事长,这在中远总公司旗下上市公司中也就独此一例,中国远洋对中远总公司的意义非同小可。

中国远洋A股上市后不久的2007年,中远集团收入同比增长430亿元达到1585亿元,而干散货和集装箱航运居功至伟,在分别贡献了220亿元和61亿元的增长额后,收入也分别达到496亿元和410亿元的新高度。

对中远集团而言,也面临着一个新挑战,如何在高收入规模上继续增长,此时,中远集团再度聚焦在中国远洋的两个航运船队上。

逆势扩张,资本平台下的业绩豪赌

行情大好时,中远集团对干散货下大注,而行情开始逆转时,其依旧逆势扩张。

H股和A股上市后,中国远洋股权融资共计350亿元,但这远远不能满足“资本平台”的使命。中国远洋在回归A股之时,银行借款及债券余额为190亿元,随着其规模的不断扩大,如今这一数字已升至千亿元,这意味着其5年融资过千亿。与此同时,中国远洋资产负债率从51%飙升至如今的77%,归属母公司的净资产却从2007年的450亿元缩水至如今的230亿元。也就是说,1000亿元的融资换来220亿的净资产损失。

与中国远洋惨败形成鲜明对比的是,同期中远集团除了在2009年受到严重冲击外,保持了较为稳定的发展,并没有被中国远洋拖下“泥潭”(表2)。

兵败干散货航运

2008年,中国远洋的营业收入一度达到716亿元,而到了2012年,这一数据仅为161亿元。仅仅两年的时间,干散货航运就亏损150亿,成为中国远洋的“重灾区”。

2007年巨无霸的干散货船队上市时,中国远洋手中还握有高达52艘总运力650万载重吨的新船订单,而此时其自有船队总运力不过为1400万载重吨。其中仅与中远总公司旗下的中远船务和南通中远川崎造船公司,新签或改签29艘干散货与集装箱造船合同,金额就高达23亿美元。

2008年,BDI指数在5 月20 日创下11793 的历史最高点后,在年内最后3个月暴跌至1000点以下,远低于公认的盈亏临界点的2500-3000点,干散货航运暴风雨即将来临。但中国远洋的高层似乎并未完全觉察。这一年,中国远洋新船订单升至58艘,这意味着在该年接受8艘完工的订单后,中国远洋又下了14艘新订单。

在行情最好的时候生成的大量新船订单,带来的结果是在行情跌入绵绵无期的低谷时,这些已下单的船舶还在不断加入庞大的干散货船队。一艘船舶从下单到交船需要数年时间,这些船很可能在行情下滑时开始交货,此外,58艘的订单需要占用大量的资金,2008年年报显示,占用资金高达120亿元。

在巨资打造干散货船队之时,中国远洋同时又在对总运力贡献有限的条件下以超高租金租入船舶。2008年,中国远洋租入了16艘船舶(表3),在租入总运力仅比2007年多1.7%的情况下,中国远洋为此支付了335亿元租金,比2007年的214亿元租金足足高出57%。2007年,中国远洋收购中远总公司旗下全球最大规模的干散货船队时,其自有船队账面固定资产净额不过137亿元,而335亿的租金足可以再买下2.4个这样的船队,即便常人看来,中国远洋管理层的决策也不免有草率之嫌。

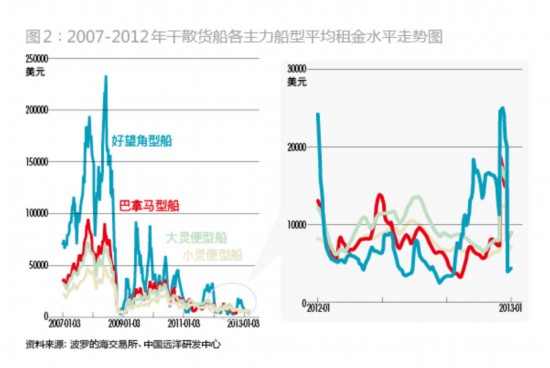

波罗的海交易所等机构公开数据显示,2007年好望角型船平均租金高达11.6万美元/天,及至2008年好望角型船的日租金最高时超过20万美元/天(图2),之后所有船型租金一路震荡下跌,2012年好望角型散货船平均运价已暴跌至7680美元/天,不及2007年平均水平的7%。

更糟糕的是,中国远洋以高价并且是以长期合同的形式租入了大量船舶,其结果是,在行情发生逆转,船舶租金跌去十之八九时,中国远洋还在为超高租金埋单。

早在中远总公司将干散货船运资产注入中国远洋时,BDI指数已处在本轮上涨周期的第4年(图3),长期繁荣的背后必然是随时的回落,这一点中国远洋的管理层应该是有认识的。从中国远洋上市后头几年的年报披露可以看出,管理层对公司干散货海运货物周转量(航运总海里×总载重)的预计就非常保守,而实际发生数往往比预计下限多出40%-60%。

但干散货航运曾给中国远洋带来太多的“光环”,加上2007年这一业务毛利率高达37%,中国远洋继续放手一搏或许完全在情理之中。另一方面,中国远洋管理层对干散货航运的认知看来也有不足。

2008年报中管理层表示,在市场爬升通道中,租入运力,通过锁定敞口头寸(有租出合同锁定的租入船合同),扩大收益。他们甚至认为,“实践证明,在当前市场大幅度下滑时期,公司毛利和租金水平受到影响比较小”。

令人扼腕的是,行业形势给了中国远洋数次降低损失的机会,但却一次次被其“无视”。

实际上,2008年的金融危机已经严重影响了中国远洋业绩。年报显示,2008年底中国远洋仅锁定2009年18.4%的营运天数,而2007 年这一数据为54%。此后,又因过高价格租入船舶,大量未锁定的敞口头寸暴露,中国远洋在2008年计提了52.5亿元的营业外支出。此外,中国远洋还放弃执行与船东已签订的COA合同(大宗货物进出口商与船方签定的长期租船方式),并为此支付违约金1.2亿元。

尽管风险已经来临,但中国远洋的管理层依旧发出了“把握低成本扩张机遇,波段操作,及时补充运力,降低持仓成本”的经营策略。这如同股票投机者被套牢后,通过低价补仓,并寄希望于在大反弹之际弥补亏损,但要是股价长期萎靡下跌,只会越补越亏。很不幸,中国远洋遭遇了后面的情况。如果其提前执行收缩战略,或许可以避免更大的损失。

中国远洋的管理层漠视干散货航运的巨大风险,从其远期运费协议(FFA)的操作也可窥一二。

FFA是一种基于BDI指数的远期合约,合约双方先约定好交割时间及价格,届时与BDI指数价格相对比,收取或支付差额。国际干散货航运市场价格波动难以把握,公司通过FFA可以配合散货船队运作,有效对冲租入船舶价格风险,起到风险平抑和套期保值的作用。

中国远洋在2008年显然是高价租入干散货船队,现货市场强烈做多,按照惯常逻辑,FFA应该买空,但是随着2008年末BDI指数的暴跌,中国远洋的FFA公允价值竟然损失高达52亿元。有专业金融人士指出,中国远洋很可能利用FFA进行了投机操作,这样不但丧失了最后的对冲机会,而且加剧了中国远洋的亏损。

2009年,BDI指数的暴跌,中国远洋收入由2008年的716亿元跌至274亿元,最终巨亏63亿元。并且,这还是在2008年大幅“平滑”利润的情况下,否则亏得更惨。

船舶过高的租金是造成本次巨亏的重要原因。根据2010年中国远洋提供的各种型号的干散货船舶市场租金水平的变化,如果按现货市场推算的话,2009年干散货船舶租赁费大约为90亿元,而实际是,该年干散货航运261亿元的营业成本中船租费就高达199亿元。这意味着2009年合约价较市价高出100亿元,即使到了2010年,合约价还较市价高出30亿元。

但随后2010年航运市场出现暂时的反弹,中国远洋的管理层误认为“全球经济将持续复苏”,于是又“赌”了一把。虽在2010年中国远洋有所斩获,但随后为此付出的代价却更大。

2009年本已开始收缩的租入船队在2010年又新租入了5艘船舶,此时中国远洋干散货船队达到了空前的450艘、运力合计3856万吨,将日本邮船的干散货船队远远甩在了后面。

但干散货行情接着就开始了新一轮持续暴跌, 2011年BDI指数大跌44%,中国远洋挥刀砍掉了81艘租入船舶,并提前还船,为此支付违约金5.2亿元;2012年BDI指数继续暴跌,中国远洋再度砍掉大约42艘租入船舶,并又一次提前还船支付违约金等11.3亿元,中国远洋规模庞大的干散货船队开始急剧“瘦身”。

两年来,干散货航运累计亏损150亿元,在BDI指数短期内回升无望的情况下,干散货航运处于干一单、亏一单的状态,而中国远洋为何不多归还些租入的船舶呢?业内人士认为,很可能是因为其中部分船舶的租期被牢牢地锁定。在运费极度低迷、运量又减少的情况下,庞大的中国远洋船队无法调头,至今还在为多年前高价签下的船租埋单。2012年底,中国远洋预计2013年还有大约14亿元因高价租入船舶而未锁定的风险敞口。

除了BDI指数的暴跌外,期间还发生了让中国远洋的高层始料未及的重大事件—大客户自建船队。中国远洋的大客户—控制上游铁矿石的供应商淡水河谷,也自建船队加入了干散货航运,这也是源于2007-2008年铁矿石运费的暴涨。淡水河谷运往中国的铁矿石航运“首秀”发生在2011年11月,从这一刻起,淡水河谷与中国远洋开始“翻脸”,2012年已拒用中国远洋干散货船,它们之间的矛盾已是公开的新闻。淡水河谷每年生产3亿多吨的铁矿石,有1亿多吨运往中国,如果淡水河谷自产自运,对中国远洋的打击可想而知。

再从目前行业所处的大环境看,也较中国远洋最初制定干散货超级航母决策时发生了三大变化,中国传统经济模型转型下导致对矿石及煤炭需求增长放缓、干散货船队无序扩张、货主自建船队已成趋势,这些都造成了干散货船供需严重失衡。

此外,对比全球干散货船队规模第二的日本邮船与中国远洋,二者间的差异直指业务结构和股权结构等更深层次的问题。

从中远集团干散货船队规模快速超越日本邮船,到中国远洋挥刀“瘦身”的两年,日本邮船干散货航运规模却稳步发展,截至2012年3月,其规模增至354艘,已超越“瘦身”后中国远洋的332艘,大有超越中远集团(除中国远洋外,中远集团还有其他公司经营较小规模干散货航运业务),重夺全球霸主的态势。2009、2011和2012年,在中国远洋干散货船队巨亏的年份,日本邮船散货业务在收入受到巨大冲击之下,仅在2012财年出现6000万元的亏损,日本邮船相对稳定的收入和没有陷入巨亏泥潭,除自身经营不同外,与其船队结构也有关系。

中国远洋散货业务专注于干散货航运,而日本邮船除了354艘干散货船舶外,还配置了全球规模最大的121艘汽车运输船舶、85艘油船等船舶。中远总公司旗下的油船并没有注入到中国远洋,而汽车船、杂货船等却分布在中远航运(600428)及其他附属公司中。但即便是剔除这些差异因素,几乎可以肯定的是,日本邮船干散货的航运收入,也不会像中国远洋那般惨烈(表4)。

在股权结构上,日本邮船前十大股东仅占股权比例30%,金融机构和其他法人合计拥有47%的股权,MasterTrust信托银行、日本Trustee服务信托银行、东京海上日动火灾保险公司等著名投资机构赫然在列。这些金融公司背后则是更多的财团以及钢铁等实业公司,如MasterTrust信托银行就是日本丰田的大股东,它们共同组成了一个利益共同体,日本邮船无论是在企业决策、业务拓展还是风险控制上,有着中国远洋不可比拟的优势。

集装箱航运的盲目扩张

相比干散货船队,中远集运(中国远洋旗下集装箱航运公司)船队规模扩张得更快也更大。中国远洋H股上市时,旗下共经营集装箱航运船队119艘,总运力为30万TEU(长度为20英尺的标准箱)。上市后经过多年扩张,截至2012年底,总运力上升至76万TEU的174艘,规模增长150%后,目前居全球第四。资产规模也由当初的228亿元膨胀到如今的520亿元,比干散货航运总资产的456亿元多出14%。

但中远集运盈利却一直是个问题,截至2012年底,中远集运净资产仅28亿元,资产负责率高达95%。

集装箱航运受中国因素影响相对较少,从反映中国港口出口的集装箱运价指数CCFI也可以看出,虽然波动较为频繁,但总体上远没有干散货航运那样剧烈。2007-2012年,中国远洋集装箱航运在规模不断增长的支撑下,基本上保持了400亿元的收入。集装箱和干散货航运收入约占中国远洋总收入的86%以上。在干散货船运业务大幅萎缩之际,集装箱运输收入已占中国远洋总收入的大半江山,成为中国远洋收入的稳定器。

在集装箱航运的全球化竞争格局中,全球规模第四的中国集运和第一的马士基航运同台较量能否胜出?在干散货航运大势已去之时,集装箱航运能不能成为中国远洋未来之星?从目前的情况看,答案都是否定的。

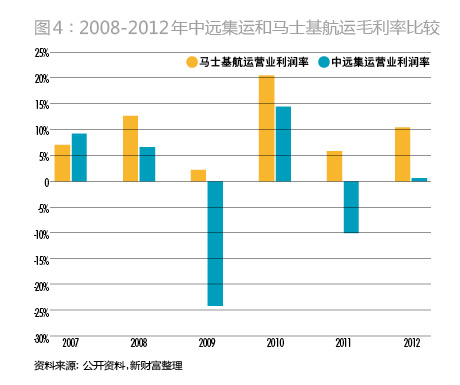

2009 年全球金融危机时,马士基航运虽创下了21亿美元的亏损纪录,但其-10%的净利润率却至少比同期中远集运高出15个百分点。2011年马士基航运业务逐渐走出低谷,最终在2012年重返盈利之路,而中远集运依旧陷在亏损的泥潭中,与行业标杆的盈利能力相差甚远。

自2008年5月以来的数据看,船运公司在燃油费不断上涨的压力下,利润空间受到严重挤压。但马士基航运毛利率一直保持正数,而同期中远集运毛利率波动幅度非常之大(图4)。 假如中远集运能在2011和2012年取得和马士基航运一样的毛利率,中国远洋集装箱的营业利润可以增加近90亿元。

从仅有的2011-2012年的公开数据看,中远集运两年累计亏损84亿元。如果按马士基航运8%-10%的间接费用(管理费用、营销费用等)占总成本的比例推算,中远集运如果作为一家独立化运作的公司,那么这5年来应该也是亏损累累,其高达95%的负债率也就不足为奇。

业内人士认为,中远集运在国内及基于国内的国际航线有一定的优势,但在全球范围内,与马士基这样的巨头比,明显不具竞争优势,中远集运“软实力”的成长明显跟不上其规模的成长。

中远集运与马士基巨大盈利能力表现在它们不同的模式上,而这背后是它们关键竞争要素的巨大差距,而更具竞争性的马士基航运,其2012年的扭亏之路更是见证了其可持续的平衡发展之道。2013年5月17日,马士基集团公布一季度业绩,其中马士基航运盈利再次逆势增长,而根据中国远洋一季度报表,中远集运很可能依旧处于亏损,相比之下,马士基航运的竞争优势显露无遗。

难以完成的自我救赎

由于连续亏损两年,2013年中国远洋正式更名为“ST远洋”。2013年度中国远洋必须盈利,否则就将退市。但按照目前航运市场持续萎靡的情况判断,内忧外困之下的中国远洋完成自我救赎几乎是不可能的任务。

在其他“非常规”手段救助前,中国远洋首推之计还是“瘦身”。自2011年以来,中国远洋开始急剧“瘦身”以求自保,2013年一季度,干散货船队再度减少9艘,此外,就是从未停止扩张脚步的集装箱船队在2013年首季度也罕见地减了2艘。

“瘦身”的同时,中国远洋将重点放在围绕“增收入、调结构、抓管理、控成本”展开自救,但这12字方针并无特别出彩之处。关键问题是,行情持续低迷下,“瘦身”的中国远洋又如何能做到增收又增益?

2013年一季度,中国远洋干散货航运再度遭遇量价齐跌,与此同时,BDI指数依旧在千点以下,离2500-3000的盈亏临界点遥遥无期,而此时中国远洋尚有144万吨的15艘新船订单在手,如果行情不好转,它们的加入将加剧中国远洋干散货航运的困境。令情况更为恶化的是,大宗货物需求增长放缓下,货主以及上游资源商的进入将使干散货航运行业竞争更为惨烈。

同时,中国远洋的集装箱航运前景也不容乐观,2013年一季度CCFI指数(航线平均价格)还处于2012年5月以来的下跌通道中。尽管集装箱航运收入有14%的增长,但这是在运载量同比增加11%、CCFI指数同比增长14%的情况下取得,依旧反映了严峻的市场行情。至于扭亏之道,中国远洋即宣称将和其他船运公司加强联盟合作,加大运力和航线调整,但鉴于其在全球竞争格局中的地位及话语权,单凭这些也难以扭转其困境。

由于断臂“瘦身”,中国远洋预计2013年干散货船队租金将同比下降30亿元。而根据2013年一季度财报,尽管中国远洋营业成本同比下降9亿元,但最终还是巨亏20亿元。

尽管如此,中国远洋似乎对扭亏还是信心满满。中国远洋在2013年3月28日发布的两则关联交易公告,体现了其母公司—中远总公司的“护犊心切”,让投资者看到了中国远洋扭亏的“曙光”。

一则是中远总公司计划溢价36亿元买入中国远洋旗下盈利性最强的资产;二是因为本项交易的发生,中国远洋将再向中远总公司提供总金额为4亿元的相关劳务。值得注意的是,这一金额是2012年同类业务发生额的160倍。有了这两项交易,中国远洋2013年扭亏的概率增加不少。

但这种母子公司之间资产的循环交易不过是腾挪游戏。中远物流最初就是中远总公司旗下资产,中国远洋H股上市时,49%的中远物流股权被安置在中国远洋控股的中远太平远洋旗下。2007年中国远洋A股上市时,中国远洋又以17亿元的代价将51%的中远物流收之麾下。2010年3月,中国远洋又以20亿元从中远太平远洋收购了另外的49%股权。如今,在中国远洋决定卖出中远物流之际,其管理层称不排除未来中国远洋在合适的机会再度买回。

中远物流是中国远洋旗下盈利性最强的资产,是中国远洋航运产业链条前端和末端的有力补充。2011和2012年,中远物流分别为中国远洋贡献了17亿元和18亿元的毛利。在中国远洋本就缺少对冲风险业务的情况下,将中远物流剥离出,足以看出中远总公司的无奈。但缺少中远物流的中国远洋更加跛足、经营风险也将更大。

不仅如此,仅凭与中远总公司这两项交易,还并不足以保证中国远洋2013年一定可以盈利。

此外,中国远洋通过控股43.2%的中远太平洋还控制了中集集团(000039)21.8%的股权,目前这部分账面价值为50亿元。尽管中集集团的业务范畴也是中国远洋非常重要的一环,如果中国远洋穷尽上述所有手段都不能扭亏,不排除中远总公司会溢价收购这部分股权。

果不其然,中国远洋在2013年5月21日宣布,高溢价将这部分股权转给中远总公司,本次交易将给中国远洋带来大约12亿元的税前收益。值得一提的是,中集集团最早本就是中远总公司旗下资产。但有业内人士指出,鉴于与中远总公司之间的大量关联交易,中国远洋扭亏手段还有“控成本”。

2011-2012年,中国远洋和中远总公司及其附属公司之间就燃料、修船、码头服务费、集装箱船舶租赁费年均关联交易190亿元,占中国远洋航运业营业成本的30%,中远总公司在“一般商业条款”下,关联交易价格哪怕是做出细微的调整,都将带来中国远洋利润的不小改善。

如果最终中国远洋大力借助于关联救助“摘帽”,那么中远集团很可能处于两难境地。如果不救,中国远洋将被摘牌退市;如果过多依靠关联交易救助,中远总公司的短期利益将受损。

中国远洋:扭曲的资本平台

现在看来,中国远洋更多的是充当中远集团的“粮草官”,与市场化的“资本平台”相去甚远,它或许无法成为一家真正市场化独立运作的企业,更无法承载实现中小股东利益最大化的责任。

在中国远洋惨败后,有投资者质疑,中国远洋过千亿元的融资额,为何不效仿马士基投向能源等反周期或无周期行业,以对冲其巨大的航运强周期风险。在中国远洋新出炉的2012年可持续发展报告中,中国远洋的管理层道出了“委屈”:“由于国家各类相关政策的限制,中国远洋只能专注经营航运物流及相关产业……”

将原因归于“国家限制”,中国远洋的管理层有推卸责任之嫌。争论的重点不在于行业限制或多元化,而在于企业能否将核心竞争能力复制并扩张到新领域,正如国资委研究中心宏观经济战略发展研究部部长程伟指出的那样,央企多元化发展是否基于企业价值创造,如果可以,国资委没理由阻止企业的市场行为。事实是,从央企到央企旗下上市公司的相关或不相关的多元化都屡见不鲜。

但关键问题是,中国远洋是否具有这样的核心竞争力?

中国远洋的溃败是中国经济发展旧模式时代的缩影。而这一切必须随着新的全球竞争环境改变而改变,在中国经济由扩张期进入紧缩期的转折中,如何改变盲目投资、粗放经营的运作体系,提升运营效率与竞争力,正成为包括中国远洋在内的众多企业需要面对的重要命题。

在一片质疑声中,近期,中远集团制定了两个十年战略,新的战略能否为中远集团带来新的增长,尚须拭目以待。对广大中小投资者而言,他们更关心的问题是,中国远洋未来如何百年?

对于本文内容您有任何评论或补充,请发邮件至xincaifu@xcf.cn。

[附文]中国远洋上市背后

中远集团“精巧”设计的资产庞大的中国远洋上市,让投资者惊呼,原来大象也可以起舞。

2005年,从事集装箱船运的中远集装及中远太平洋股权从中远总公司中剥离,重组成中国远洋,中远总公司按评估值63亿元作为出资并折成65.42%的股本,另外34.58%作为公众H股,中国远洋首次发行共募得83亿港元。

2007年6月,中国远洋转战A股,成功募集150亿元,其中60亿元用于购买集装箱船舶,本次A股发行后,中远集团持有中国远洋的股权下降到51.07%。

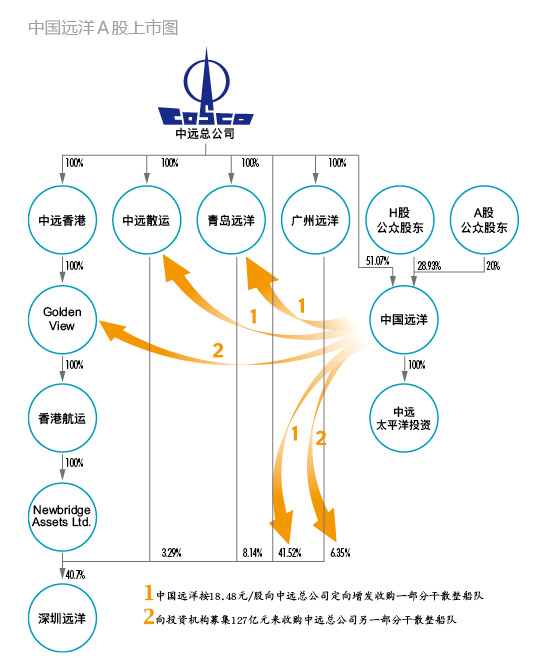

在A股成功发行3个月后,中国远洋二次非公开股票定向增发,中远总公司将旗下全球最大的干散货航运船队——中远散货、GOLDEN VIEW 等资产注全部入到中国远洋(附图)。这些干散货公司在2006年底账面净值为80亿元,最后中国远洋按评估估值382亿元展开收购。

中远集团对本次资产注入的安排颇具“匠心”。首先,被收购的目标公司在收购前向中远总公司进行了37亿元的现金分红,这部分金额几乎相当于目标公司净资产的50%。由于收购后中远总公司依旧间接持有干散货船运资产50%以上,因此对中远总公司来说,收购尚未展开,中远总公司就先将“本钱”落袋为安了。

37亿元现金从目标公司抽离后,中国远洋相应的收购价从382亿元减为346亿元,而此时干散货公司的账面净资产仅有50亿元,346亿元的收购价相当于高达7倍的市净率,价格不可谓不高。中远集团接着在同年9月4日公布了分两步走的非公开定向增发方案。

第一步是中国远洋按18.48元/股向中远总公司发行8.64亿股,中远总公司将中远散货、青岛远洋100%股权及深圳远洋运输41.52%的股权作为对价认购,收购之后,中远总公司持有中国远洋的控股比例至少上升至53.04% 。

第二步是向包括中国人寿在内的机构最终按30元/股再次非公开发行股票,其中,中远总公司出资16亿元认购了其中5367万股,最终中国远洋募得127亿元。本次高估值高价发售得到了财力雄厚的国企追捧(附表 )。在锁定期满12个月后至今,中国远洋股价最高也不过20.21元,目前大多数认购方早已“割肉”认赔。

按照中国远洋和中远总公司先前的约定,中国远洋尚需支付186亿元用来收购中远总公司旗下的Golden View及另外6.35%中国远洋的股份(186亿元=目标资产估值382亿元-现金分红37亿元-第一步对中远总公司增发股票作为对价,即18.48亿元×8.64)。

这样,中国远洋将刚募集到的127亿元外加自有资金59亿元支付给了中远总公司。在整个交易过程中,中远总公司得到的现金是207亿元(37+186-16),本次收购完成之后,中远总公司对中国远洋的持股比例由51.07%上升到53.04%,干散货船运公司依旧在中远总公司的控制之下。

中远总公司为此付出的代价是失去了46.96%对中远散货等公司的控制权,按账目价值计算,这部分股权对应的净资产为38亿元。就中国远洋A股上市及定向增发,有财务专家按中远总持股比例变化保守估计,中远总公司大约“保值增值”200亿元。

中国远洋虽然前后H股和A股上市,但离真正市场化上市公司尚有距离,除了饱受指责的行政色彩外,中国远洋和中远总公司、中远总公司的全资子公司及控股公司(简称中远总公司及其附属公司)金额巨大的日常关联交易也颇受诟病,尽管中国远洋表明这些关联交易均按照“一般商业条款”进行。

中国远洋的日常关联交易支出集中在以下几个领域,以2011和2012年的平均交易额为例:中国远洋与中远总公司及其附属公司发生船舶服务支出(燃料、修船及物料等)165亿元,码头服务费支出19亿元(其中支付给其旗下控制的中远天平洋的码头服务费3.4亿元),集装箱船舶租赁支出5亿元,此外,中国远洋期末存放在中远财务的金额高达百亿元。

中远总公司旗下的中远船务工程集团和南通中远川崎船舶工程有限公司为中远集团内部公司建造了不少船舶,中国远洋2005年6月H股和2007年6月A股上市后,中国远洋与它们有高达23亿美元的新签或改签造船合同,中远总公司借助中国远洋这个“资本平台”,极大促进了其船舶制造业的发展 。

发送好友:http://www.sixwl.com/fengxianguibi/113301.html

更多信息请浏览:第六代财富网 www.sixwl.com

标签:散货业务 航运领域 Trustee 散货船队 远洋航运 经济模型 集装箱船队 ST股 集装箱运价 持仓成本

上一篇:创业板中报预告进入密集期 719只预喜股成新兴奋点

下一篇:蒙草抗旱土地疑云调查 公司或成第二个绿大地

·欧股下跌0.11% 西班牙股市大跌2.32%2013.07.13

·金价周五收跌0.2% 本周累计大涨5.4%2013.07.13

·国际原油期货周五收盘上涨1%2013.07.13

·企业财报受关注 道指尾盘下跌0.24%2013.07.13

·美股周五小幅收高 道指标普再创收盘新高2013.07.13

·纽约金价12日微跌2013.07.13

美军士兵生吃眼镜蛇

美军士兵生吃眼镜蛇 美腿车模激情邂逅豪车

美腿车模激情邂逅豪车 美国堕胎手术全过程

美国堕胎手术全过程 低胸佳人素雅诱惑

低胸佳人素雅诱惑 高校招生出“奇招

高校招生出“奇招 各地民众为四川地

各地民众为四川地 天津整顿排污企业

天津整顿排污企业 极端天气轮番登场

极端天气轮番登场